De acuerdo con la Comisión Nacional del Sistema de Ahorro para el retiro (Consar), al cierre del 2021 más de 1,995,159 trabajadores efectuaron retiros por desempleo, lo que equivale a un monto de 22,042 millones de pesos.

Datos también de la Consar señalan que fueron 138,716 trabajadores los que realizaron retiros en enero, una cantidad menor en comparación con enero de 2021, con 142,252 trabajadores. Sin embargo, aunque el retiro de Afore se encuentra a la baja, aún hay muchos trabajadores que siguen y seguirán echando mano de sus Afores para enfrentar situaciones económicas adversas, es por ello que Lockton invita a reflexionar y considerar primero todos los aspectos, antes de realizar cualquier retiro.

“Podemos realizar retiros parciales de nuestra Afore en dos casos: matrimonio o desempleo. Sin embargo, aunque estos recursos tienen como finalidad solventar nuestra manutención en el retiro, en el caso particular de los retiros por desempleo, al retirar estos recursos perdemos semanas de cotización. Un factor muy importante para tener derecho a una pensión por jubilación por parte del Seguro Social”, comenta Ana María Montes, Directora de Consultoría Actuarial de Lockton México.

Por lo anterior, Lockton recomienda encarecidamente a todas aquellas personas que se han visto en la necesidad de retirar dinero de su cuenta individual, por cuestión de desempleo, o bien que estén considerando hacerlo, devolverlo una vez que se tenga un nuevo empleo.

Uno de los requisitos para solicitar la ayuda de desempleo es contar con 46 días naturales sin empleo, por ejemplo, la persona que pide sus recursos en marzo, su desempleo tuvo que iniciar en el mes de enero.

De acuerdo con el artículo 198 de la Ley del Seguro Social, al realizar el retiro por desempleo se hará un descuento de semanas de cotizadas, con base al recurso retirado entre monto acumulado en la cuenta individual, esta proporción se aplicará a las semanas de cotización del trabajador.

A partir del año 2021 con la reforma a la Ley de Seguridad Social, la Pensión mínima garantizada para su otorgamiento toma en cuenta las semanas cotizadas, la edad de retiro y el salario promedio de la historia laboral actualizado a la fecha de pensión en UMAs.

“En el caso, por ejemplo, de una persona que comenzó a cotizar por primera vez en el Seguro Social a partir de julio de 1997. Antes de perder su empleo, a inicios de 2020, cotizaba con un salario de $13,600 pesos mensuales (aprox. 5 UMAs) y tenía 750 semanas cotizadas ante el IMSS (poco más de 14 años). Esta persona tenía un monto acumulado en su AFORE de $252,000 pesos. Al solicitar un retiro por desempleo al inicio de pandemia y suponiendo que le autorizaron retirar un monto de $31,000. Esto le implicó una reducción de 92 semanas de cotización”, comenta Ana María Montes.

Al tramitar su jubilación ante el IMSS, esta persona se enfrentaría con lo siguiente:

SITUACIÓN POR NO DEVOLVER LOS RECURSOS

Le negarían el derecho a una pensión mensual por no tener el mínimo de semanas cotizadas (750 semanas en 2021). Aunque tendría derecho a recibir el monto acumulado en su AFORE por $221,000.

Pierde el derecho a recibir atención médica de por vida, porque sus semanas de cotización son menos de 750.

SITUACIÓN POR DEVOLVER LOS RECURSOS

Al devolver los recursos se le restituyen las 92 semanas y con ello tiene derecho a recibir una pensión mínima garantizada de $5,770 mensuales.

Tendría derecho a recibir atención médica de por vida. Es importante tomar en cuenta que el costo de cualquier intervención quirúrgica supera los $31,000 que retiró de su cuenta individual.

“La pensión que tendría derecho el trabajador ($5,770), en realidad representa un beneficio del orden de $1.3 millones a $1.5 millones. El beneficio por el servicio médico de por vida, en términos conservadores, equivale a $2 millones de pesos por persona, si consideramos que al contar con 750 semanas de cotización garantizamos el servicio médico de por vida para el pensionado y su cónyuge, este beneficio equivale a $4 millones. Es decir, si tomamos en cuenta el valor de la pensión, a la que tendremos derecho hasta nuestro fallecimiento, equivale a $1.3 millones y el valor de recibir atención médica equivale a $4 millones, el hecho de recuperar $31,000 de la Afore, puede poner en riesgo recibir en el largo plazo el equivalente a $5.3 millones”, señala Ana María Montes.

Mediante este ejercicio, Lockton confirma que es indispensable que las personas que han hecho retiros anticipados tomen en cuenta reintegrarlo para no poner en riesgo su situación financiera y de salud en tu vejez.

Condiciones mínimas requeridas por la ley del Seguro Social para tener derecho a una pensión

Antes de solicitar un retiro anticipado de Afore, Lockton recomienda también tener en cuenta las condiciones mínimas requeridas para tener derecho a una pensión mensual:

Ley 1973, aplica para todos aquellos que cotizaron por primera vez al IMSS antes de julio de 1997:

a) Tener un mínimo de 60 años de edad cumplidos

b) Tener un mínimo de 500 semanas cotizadas y reconocidas por parte del IMSS

c) Estar en el periodo de conservación de derechos (no haber dejado de cotizar al IMSS más tiempo del equivalente a la cuarta parte del tiempo que tienes como semanas cotizadas)

“De la ley de 1973 es importante tener en cuenta que la pensión mensual a recibir depende del salario de cotización registrado en las últimas 250 semanas cotizadas, de la edad y del número de semanas cotizadas ante el IMSS. Una vez que se tiene el mínimo de 500 semanas cotizadas, por cada año adicional de cotización (52 semanas) la pensión se incrementa en promedio 2%. En la medida en que logremos acreditar el mayor número de semanas de cotización, se puede obtener una mejor pensión mensual bajo la Ley de 1973 del Seguro Social”, comenta Ana María Montes.

Ley 1997, aplica para todos aquellos que cotizaron por primera vez al IMSS a partir de julio de 1997:

a) Tener un mínimo de 60 años de edad cumplidos

b) Tener un mínimo de 1,000 semanas cotizadas y reconocidas por parte del IMSS

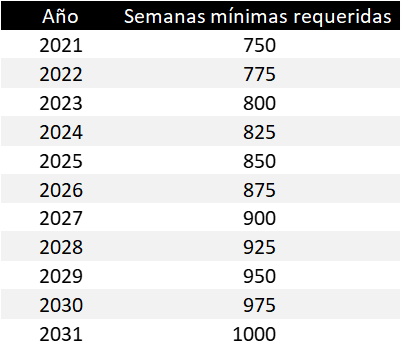

Para la ley de 1997 se estableció un periodo de transición donde se requerirá un menor número de semanas cotizadas para tener derecho a la pensión, conforme a la tabla que se muestra a continuación:

A partir de 2031, las semanas mínimas requeridas se mantendrán en 1,000.

“Otro de los aspectos a considerar es que la esperanza de vida en México ha aumentado considerablemente, en 1970 este indicador se ubicó en 61 años; en 2000 fue de 74 y en 2021 se ubicó en 76; de acuerdo con la OMS, es por ello que se debe de priorizar el ahorro y una aportación voluntaria las afores por parte del empleado, ante esto recomendamos a las empresas en la medida de lo posible fomentar una cultura financiera entre sus colaboradores”, comenta Ana María Montes.

Lockton se especializa en el diseño e implementación de Planes de Jubilación y planes de retiro, hechas a la medida y a las necesidades de cada uno de sus clientes con apego a los lineamientos legales y fiscales aplicables, “mediante un análisis detallado del plan de jubilación a implementar o ya implementado mejoramos su desempeño desde el punto de vista operativo, administrativo, financiero y normativo, así como el nivel de difusión del mismo, planteando estrategias para que la empresa brinde un mayor beneficio a su personal a través del Plan de Jubilación”, concluye Ana María Montes.